Mã số thuế người phụ thuộc là mã số thuế cá nhân khi cá nhân phát sinh nghĩa vụ với Ngân sách Nhà nước. Mã số thuế người phụ thuộc chính là mã số nhằm mục đích giảm trừ gia cảnh, hỗ trợ của Nhà nước đối với người nộp thuế. Cùng Luật sư X tìm hiểu về cách tra cứu mã số thuế người phụ thuộc như thế nào qua bài viết dưới đây.

Tra cứu mã số thuế người phụ thuộc như thế nào?

Mã số thuế cấp cho người phụ thuộc sẽ là mã số thuế cá nhân khi cá nhân phát sinh nghĩa vụ với ngân sách nhà nước. Theo đó, mã số thuế người phụ thuộc chính là mã số nhằm mục đích giảm trừ gia cảnh hoặc thưc hiện các công việc liên quan tới ngân sách nhà nước.

Mã số thuế của người phụ thuộc là một dãy số gồm tất cả 10 chữ số do Cơ quan thuế cấp cho người phụ thuộc. Mỗi người phụ thuộc sẽ có một mã số gồm mười chữ số để tra cứu đảm bảo lợi ích trong việc quản ký thuế được thuận lợi và dễ dàng hơn.

Các trường hợp được xác định là người phụ thuộc

Để được cung cấp mã số thuế người phụ thuộc, cá nhân phải thuộc các trường hợp dưới đây:

- Con đẻ, con nuôi hợp pháp, con ngoài giá thú, con riêng của vợ, con riêng của chồng

- Con đang theo học tại Việt Nam hoặc nước ngoài bậc trung cấp, cao đẳng, đại học, trường dạy nghề từ đủ 18 tuổi trở lên không có thu nhập hoặc thu nhập thấp ( tính thu nhập bình quân tháng trong năm không vượt quá 1.000.000 đồng từ tất cả nguồn thu nhập)

- Vợ hoặc chồng người nộp thuế nếu trong độ tuổi lao động đáp ứng điều kiện bị khuyết tật, không có khả năng lao động, không có thu nhập hoặc thu nhập thấp

- Cha đẻ, mẹ đẻ, cha vợ, mẹ vợ, cha chồng, mẹ chồng, cha dượng, mẹ kế, cha nuôi và mẹ nuôi hợp pháp

- Các cá nhân khác : không có nơi nương tựa, đáp ứng điều kiện khuyết tật không có khả năng lao động, không có thu nhập hoặc thu nhập thấp ( tính thu nhập bình quân tháng trong năm không vượt quá 1.000.000 đồng từ tất cả nguồn thu nhập)mà người nộp thuế có trách nhiệm phải nuôi dưỡng

Tra cứu mã số thuế người phụ thuộc chỉ cần thiết bị có kết nối internet và không phải mất thời gian đến cơ quan thuế. Vì thế, người nộp thuế khi đăng ký giảm trừ gia cảnh cho người phụ thuộc sẽ được cơ quan thuế cấp mã số thuế cho người phụ thuộc

Sau khi cá nhân đã được cấp mã số thuế cho người phụ thuộc thì có thể tra cứu trên website dưới đây:

- Truy cập theo địa chỉ :https://www.tncnonline.com.vn/Pages/Homepage.aspx

- Truy cập vào hệ thống nhận tờ khai của Tổng cục Thuế theo địa chỉ http://nhantokhai.gdt.gov.vn/

- Truy cập và hệ thống thuế điện tử theo đường dẫn: http://thuedientu.gdt.gov.vn/.

Cách tra mã số thuế người phụ thuộc

Có đầy đủ, chính xác thông tin mã số thuế người phụ thuộc sẽ thuận tiện và thao tác đơn giản hơn theo hướng dẫn cách tra cứu mã số thuế người phụ thuộc theo các cách thức sau:

Tra cứu mã số thuế người phụ thuộc trên tncnonline

– Bước 1: Truy cập vào website: http://www.tncnonline.com.vn/, lúc này màn hình hiện giao diện chính ấn vào ô người phụ thuộc

– Bước 2: Tại giao diện người phụ thuộc chọn tổ chức, cá nhân để thực hiện đăng nhập vào tra cứu mã số thuế, ngày cấp mã số thuế, cơ quan quản lý thuế và xác nhận thông tin

– Bước 3: Sau đó ấn đăng nhập, bạn sẽ thấy cửa sổ mới

- Hãy ấn chọn nút tra cứu file cấp mã

- Ấn vào để tải file về và nhận kết quả

Tra cứu mã số thuế cá nhân người phụ thuộc qua hệ thống iHTKK

– Bước 1: Truy cập vào website: http://nhantokhai.gdt.gov.vn/và đăng nhập vào

– Bước 2: Lúc này sẽ xuất hiện thông tin đăng nhập tiếp theo nhập mật khẩu và đăng nhập trên hệ thống bạn sẽ nhận được tờ khai

– Bước 3: Trên màn hình hiển thị ấn tra cứu thông báo. Sau đó mở hồ sơ và tải về để nhận thông tin về mã số thuế của người phụ thuộc

– Bước 4: Màn hình hiển thị, các bạn chọn khoảng thông báo cho mã số thuế người phụ thuộc đăng ký

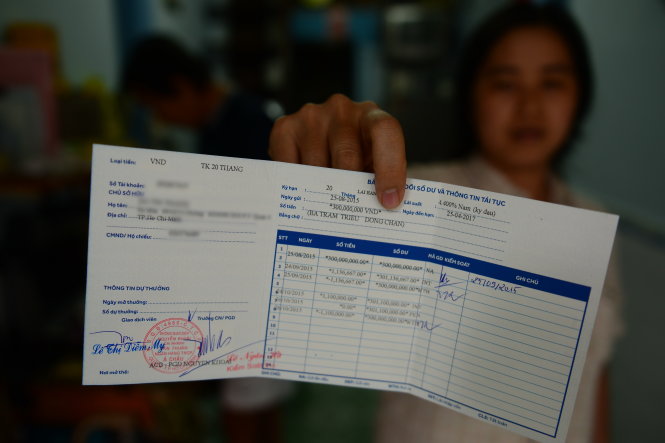

– Bước 5: Các bạn thực hiện mục số 03 ở trên, và mở hồ sơ vừa tải về là có thông tin mã số thuế của người phụ thuộc như hình bên dưới.

Tra cứu mã số thuế người phụ thuộc ở hệ thống ETAX

– Bước 1: Truy cập vào hệ thống điện tử : http://thuedientu.gdt.gov.vn/

– Bước 2: Ấn vào phần Doanh nghiệp, sau đó màn hình hiển thị đăng nhập

– Bước 3: Sau khi ấn vào đăng nhập màn hình hiển thị mã số thuế(MST) và nhập thông tin xác thực

- Tên đăng nhập

- Mật khẩu

- Đối tượng

– Bước 4: Tiếp theo ấn vào phần đăng nhập bên dưới để truy cập hệ thống thuế điện tử để tra cứu

– Bước 5: Sau đó lựa chọn thông báo “Gửi kết quả cấp mã số thuế cho người phụ thuộc”. Tiếp đến ấn và tra cứu để lấy thông tin mã số thuế người phụ thuộc.

– Bước 6: Ấn để lấy thông tin mã số thuế người phụ thuộc, theo dõi thì màn hình hiển thị kết quả cần tra cứu

Một số lưu ý khi sử dụng mã thuế người phụ thuộc

- Nghiêm cấm việc thực hiện tra cứu và sử dụng mã số thuế người phụ thuộc của người khác

- Ghi rõ thông tin về các tài liệu, hóa đơn, chứng từ, các giao dịch về thuế…

- Trường hợp mã số thuế bị khóa: nợ thuế quá nhiều hoặc thời gian quá lâu không nộp…

- Với trường hợp mã số thuế bị khóa sẽ không thể đăng nhập để nộp tờ khai thuế qua mạng

Mời bạn xem thêm:

- Cách đăng ký mã số thuế cá nhân tại Thừa Thiên Huế mới

- Hướng dẫn đăng ký mã số thuế cá nhân tại Nam Định mới

Thông tin liên hệ với Luật sư X

Trên đây là tư vấn của Luật sư X. Chúng tôi hi vọng rằng bạn có thể vận dụng các kiến thức trên; để sử dụng trong công việc và cuộc sống.

Để biết thêm thông tin chi tiết và nhận thêm sự tư vấn, giúp đỡ khi có nhu cầu về các vấn đề liên quan đến dịch vụ thành lập công ty mới, giải thể công ty, tạm dừng công ty, đăng ký bảo hộ thương hiệu độc quyền, mẫu tạm ngừng kinh doanh, tra cứu thông tin quy hoạch, mã số thuế cá nhân, luật bay flycam…của luật sư X, hãy liên hệ 0833102102.

Câu hỏi thường gặp

Trường hợp mã số thuế người phụ thuộc bị trùng CMND thì có thể dùng mã số thuế đó để kê khai giảm trừ gia cảnh. Còn mã số thuế người phụ thuộc bị trùng thông tin giấy tờ tùy thân thì bạn cần liên hệ với Chi Cục Thuế quản lý để được hướng dẫn vì có thể mã số thuế đã được người khác sử dụng để đăng ký giảm trừ gia cảnh.

Giảm trừ gia cảnh gồm: giảm trừ gia cảnh cho bản thân người nộp thuế và giảm trừ gia cảnh cho người phụ thuộc.

Mức giảm trừ gia cảnh năm 2022 không đổi so với năm 2021 và được thực hiện theo Nghị quyết 954/2020/UBTVQH14. Cụ thể:

– Mức giảm trừ đối với đối tượng nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm);

– Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.