Xin chào luật sư. Hiện tại tôi có kinh doanh một cửa hàng bán cơm văn phòng tại Bình Dương. Trong quá trình buôn bán và kinh doanh vừa qua tôi chưa đăng ký mã số thuế cá nhân. Tôi không rõ vấn đề này được pháp luật quy định như thế nào? Việc tôi không có mã số thuế cá nhân có sao không? Thủ tục đăng ký mã số thuế cá nhân như thế nào? Rất mong được luật sư giải đáp thắc mắc. Tôi xin cảm ơn

Đây là câu hỏi mà Luật sư X đã nhận được từ một bạn độc giả. Với thắc mắc này của bạn thì chúng tôi xin được đưa ra sự tư vấn ở bài viết dưới đây.

Căn cứ pháp lý

Nội dung tư vấn

Không có mã số thuế cá nhân

Thuế thu nhập cá nhân là khoản tiền mà người có thu nhập phải trích nộp trong một phần từ tiền lương; hoặc từ các nguồn thu khác vào ngân sách nhà nước sau khi đã được giảm trừ dựa theo cách tính thuế thu nhập cá nhân. Tuy nhiên, mức thuế thu nhập cá nhân thì không đánh vào những cá nhân có thu nhập thấp. Chính vì vậy, khoản thu này sẽ công bằng với mọi đối tượng trong xã hội, phần nào sẽ làm giảm khoảng cách chênh lệch giữa các tầng lớp trong xã hội. Bên cạnh đó, pháp luật cũng quy định cụ thể về những khoản thu nhập được miễn thuế thu nhập cá nhân.

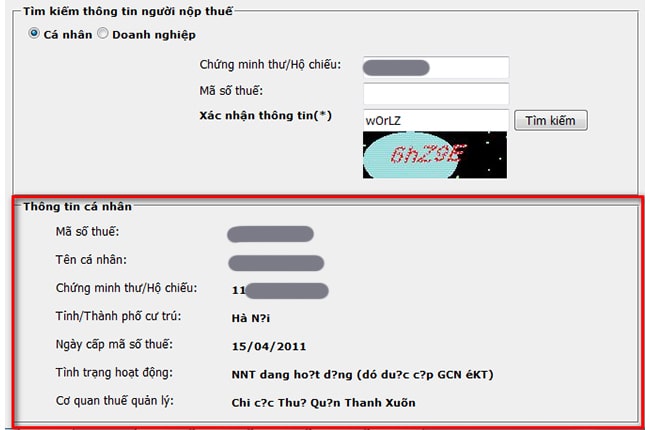

Như vậy, mã số thuế cá nhân là mã số dành cho mỗi cá nhân, là duy nhất, sẽ không có 2 cá nhân cùng sở hữu mã số giống nhau. Thông qua mã số này nhà nước sẽ dễ dàng hơn trong việc quản lý thuế thu nhập cá nhân của người nộp thuế. Mã số này cũng giúp cá nhân dễ dàng kê khai các khoản thu nhập.

Vì sao không có mã số thuế cá nhân?

Nếu không có mã số thuế cá nhân thì sẽ không thể kê khai các trường hợp được giảm trừ gia cảnh, không được khấu trừ và cũng không được hoàn thuế. Sau khi đã đăng ký mã số thuế cá nhân thì người nộp thuế có người phụ thuộc sẽ điền tờ khai giảm trừ gia cảnh cho người phụ thuộc. Khi đó, bạn sẽ không được hưởng những quyền lợi từ việc đăng ký mã số thuế cá nhân.

Trường hợp không có mã số thuế cá nhân

Việc cá nhân không có mã số thuế thì sẽ ảnh hưởng đến các quyền lợi của mình như sau:

Thứ nhất, không làm được cam kết mẫu 02/CK-TNCN để làm căn cứ tạm thời không khấu trừ thuế TNCN

Theo Điểm i Khoản 1 Điều 25 Thông tư 111/2013/TT-BTC, trong trường hợp cá nhân chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo mức 10% nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi giảm trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân có thu nhập làm Bản cam kết 02/CK-TNCN ban hành kèm theo Thông tư 92/2015/TT-BTC để làm căn cứ tạm thời không khấu trừ thuế TNCN.

Cá nhân làm cam kết theo hướng dẫn tại điểm này phải đăng ký thuế và có mã số thuế tại thời điểm cam kết.

Như vậy, nếu cá nhân thuộc đối tượng phải khấu trừ thuế theo mức 10%, mặc dù ước tính tổng mức thu nhập chịu thuế không vượt quá 108.000.000 đồng/năm nhưng không có mã số thuế thì sẽ không được làm cam kết mẫu 02/CK-TNCN và bị khấu trừ thuế TNCN theo quy định.

Thứ hai, không được hoàn lại phần thuế TNCN nộp thừa

Quy định tại Khoản 2 Điều 8 của Luật Thuế thu nhập cá nhân năm 2007, cá nhân được hoàn thuế khi: (i) Số tiền thuế đã nộp lớn hơn số thuế phải nộp; (ii) Hoặc, cá nhân đã nộp thuế nhưng có thu nhập tính thuế chưa đến mức phải nộp thuế; (iii) Hoặc, các trường hợp khác theo quyết định của cơ quan nhà nước có thẩm quyền.

Đồng thời, căn cứ tại Khoản 1 Điều 28 Thông tư 111/2013/TT-BTC thì việc hoàn thuế TNCN áp dụng đối với những cá nhân đã có mã số thuế tại thời điểm nộp hồ sơ quyết toán thuế.

Do đó, cá nhân không có mã số thuế TNCN khi quyết toán thuế TNCN sẽ không được hoàn thuế.

Thứ ba, không đủ điều kiện để giảm trừ gia cảnh đối với người phụ thuộc

Căn cứ theo quy định tại Tiết c.2.1 Điểm c Khoản 1 Điều 9 của Thông tư 111/2013/TT-BTC, người nộp thuế được tính giảm trừ gia cảnh cho người phụ thuộc nếu người nộp thuế đã đăng ký thuế và được cấp mã số thuế.

Vì vậy, trong trường hợp cá nhân có thu nhập từ tiền lương, tiền công trên 09 triệu đồng/tháng nhưng không có mã số thuế thì không thể đăng ký giảm trừ gia cảnh đối với người phụ thuộc.

Thứ tư, không được ủy quyền quyết toán thuế TNCN đối với cá nhân không có mã số thuế TNCN

Cá nhân có thu nhập từ tiền lương, tiền công có thể ủy quyền cho doanh nghiệp trả thu nhập quyết toán thuế thay trong các trường hợp theo quy định tại Điểm d Khoản 6 Điều 8 của Nghị định 126/2020/NĐ-CP.

Tuy nhiên, cá nhân ủy quyền quyết toán thuế thu nhập cá nhân phải có mã số thuế TNCN.

Không có mã số thuế cá nhân khấu trừ bao nhiêu?

Căn cứ: Điều 9, Khoản 1, Điểm c Thông tư 111/2013/TT-BTC ngày 15 tháng 08 năm 2013 quy định về giảm trừ gia cảnh cho người phụ thuộc như sau:

“c.2.1) Người nộp thuế được tính giảm trừ gia cảnh cho người phụ thuộc nếu người nộp thuế đã đăng ký thuế và được cấp mã số thuế.”

Theo đó:

Mức giảm trừ gia cảnh bản thân:

- Đối với người nộp thuế là 9 triệu đồng/tháng, 108 triệu đồng/năm.

- Đối với mỗi người phụ thuộc là 3,6 triệu đồng/tháng.

- Người nộp thuế có nhiều nguồn thu nhập từ tiền lương, tiền công, từ kinh doanh thì tại một thời điểm (tính đủ theo tháng) người nộp thuế lựa chọn tính giảm trừ gia cảnh cho bản thân tại một nơi.

- Trường hợp trong năm tính thuế cá nhân chưa giảm trừ cho bản thân hoặc giảm trừ cho bản thân chưa đủ 12 tháng thì được giảm trừ đủ 12 tháng khi thực hiện quyết toán thuế theo quy định.

- Cá nhân không có mã số thuế được giảm trừ gia cảnh cho bản thân với mức là 9 triệu đồng/ tháng

- Cá nhân chưa có MST khi khai thuế hoặc quyết toán thuế TNCN sẽ không được giảm trừ gia cảnh cho người phụ thuộc.

- Cá nhân không được đăng ký giảm trừ gia cảnh cho người phụ thuộc.

Có thể bạn quan tâm

- Cách viết bản kiểm điểm cá nhân cuối học kì nhanh

- Mẫu đơn xin gia nhập hội cựu chiến binh mới 2022

- Đăng ký khuyến mãi sở công thương nhanh năm 2022

Thông tin liên hệ Luật sư X

Trên đây là tư vấn của Luật sư X về vấn đề Không có mã số thuế cá nhân thì sẽ như thế nào?. Chúng tôi hy vọng rằng bạn có thể vận dụng các kiến thức trên; để sử dụng trong công việc và cuộc sống.

Để biết thêm thông tin chi tiết và nhận thêm sự tư vấn, giúp đỡ khi có nhu cầu về các vấn đề liên quan đến coi mã số thuế cá nhân, xác nhận tình trạng độc thân, giải thể công ty tnhh 1 thành viên, tạm dừng công ty, mẫu đơn xin giải thể công ty, giấy phép bay flycam, xác nhận độc thân, đăng ký nhãn hiệu,…. của Luật sư X, hãy liên hệ: 0833102102. Hoặc qua các kênh sau:

- Facebook: www.facebook.com/luatsux

- Tiktok: https://www.tiktok.com/@luatsux

- Youtube: https://www.youtube.com/Luatsux

Câu hỏi thường gặp

– Chi cục thuế nơi bạn có đăng ký thường trú hoặc tạm trú.

– Thông qua việc ủy quyền cho doanh nghiệp mà lao động có thu nhập tiền lương, tiền công. Ở đơn vị doanh nghiệp đó.

Pháp luật không hề có giới hạn về độ tuổi của người nộp thuế thuế thu nhập cá nhân. Do vậy người dưới 18 tuổi vẫn phải nộp thuế bình thường nếu đáp ứng đủ các điều kiện do pháp luật đề ra.