Để phát triển các doanh nghiệp thường có xu hướng liên kết với nhau về nhiều mặt để cùng phát triển. Điều này phát sinh là do mỗi doanh nghiệp chỉ có một lĩnh vực phát triển chuyên sâu và việc kiêm nhiệm quá nhiều lĩnh vực khác nhau sẽ khiến cho doanh nghiệp phải bỏ ra một khoản chi phí lớn mà hiệu quả thu lại lại không đáp ứng nhu cầu của doanh nghiệp. Việc liên kết này được gọi là các giao dịch liên kết và được thành lập thành hợp đồng thống nhất, rõ ràng. Các giao dịch liên kết hiện nay chịu sự điều chỉnh của Nghị định 132/2020/NĐ-CP. Vậy quy định về nghị định 132 đối với giao dịch liên kết như thế nào? Để giải đáp thắc mắc này mời bạn đón đọc bài viết “Nghị định 132 giao dịch liên kết” dưới đây của Luật sư X để có thêm những thông tin cần thiết.

Căn cứ pháp lý

Giao dịch liên kết là gì?

Giao dịch liên kết là giao dịch giữa các bên có quan hệ liên kết của doanh nghiệp khi: Mua, bán, vay, cho vay, trao đổi, đi thuê, cho thuê, đi mượn, cho mượn, chuyển giao, dịch vụ tài chính, đảm bảo tài chính và các công cụ tài chính…

Ví dụ:

- Công ty A ở Mỹ, sở hữu 100% vốn đầu tư ở Công ty B ở Việt Nam & Công ty C ở Trung Quốc.

- C chuyên sản xuất liên quan đến may mặc.

- B nhập hàng từ C, sau đó phân phối sản phẩm ở Việt Nam

- Khi B và C có giao dịch với nhau: Vì cả B và C đều bị A sở hữu 100% vốn nên rõ ràng giữa 3 công ty này có mối liên hệ với

nhau về vốn. Mối quan hệ giữa A và B/C là mối quan hệ trực tiếp. Còn mối quan hệ giữa B và C là mối quan hệ gián tiếp vì

cùng bị sở hữu bởi A. Chúng ta gọi chung mối quan hệ giữa A, B, C là “quan hệ liên kết”. Do đó, khi B và C có giao dịch với

nhau thì các giao dịch này sẽ được gọi là “giao dịch liên kết” (“related party transaction”). Và cái giá được xác định cho các

giao dịch liên kết sẽ được gọi là “Giá chuyển nhượng” (“Transfer price”) – và đây cũng là cái đối tượng mà quy định về Giao

dịch liên kết muốn quản lý.

Nguyên tắc áp dụng trong giao dịch liên kết

a. Người nộp thuế (NNT) có GDLK phải thực hiện kê khai các GDLK; loại trừ các yếu tố làm giảm nghĩa vụ thuế do quan hệ liên kết chi phối, tác động để xác định nghĩa vụ thuế đối với các GDLK tương đương với các giao dịch độc lập có cùng điều kiện.

b. CQT thực hiện quản lý, kiểm tra, thanh tra đối với giá giao dịch liên kết của NNT theo nguyên tắc giao dịch độc lập và bản chất quyết định hình thức để không công nhận các GDLK làm giảm nghĩa vụ thuế của DN với ngân sách nhà nước và thực hiện điều chỉnh giá GDLK để xác định đúng nghĩa vụ thuế quy định tại Nghị định 20.

c. Nguyên tắc giao dịch độc lập được áp dụng theo nguyên tắc giao dịch giữa các bên độc lập, không có quan hệ liên kết tại các Hiệp định thuế có hiệu lực thi hành tại Việt Nam.

Doanh nghiệp có giao dịch liên kết cần chú ý gì?

Thời hạn Lập hồ sơ trong giao dịch liên kết

Hồ sơ trong giao dịch liên kết được lập trước thời điểm kê khai quyết toán thuế TNDN hàng năm và được lưu trữ, xuất trình khi Cơ quan thuế yêu cầu.

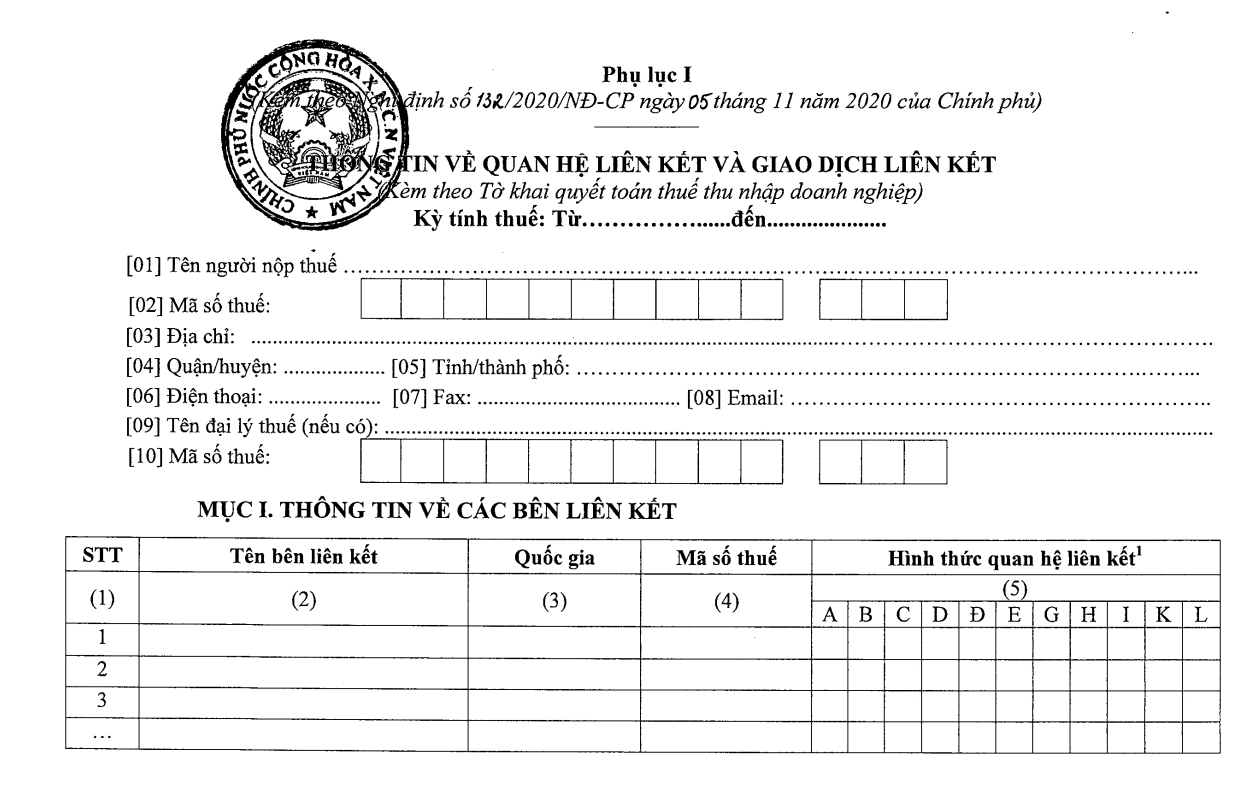

Thời hạn nộp tờ khai Giao dịch liên kết

Tờ khai Giao dịch liên kết được nộp cùng tờ khai Quyết toán thuế TNDN hàng năm. Như vậy, thời điểm nộp tờ khai giao dịch liên kết được nộp chậm nhất là ngày thứ 90 (chín mươi), kể từ ngày kết thúc năm dương lịch hoặc năm tài chính.

Về kê khai giao dịch liên kết

Thông tư 66 và Nghị định 20 về giao dịch liên kết thì các doanh nghiệp phải kê khai giao dịch liên kết và nộp cùng tờ khai quyết toán thuế TNDN năm. Tuy nhiên, ở Nghị định 20 có nhiều điểm mới đặc biệt là Nghị định nêu rõ một số trường hợp được miễn kê khai tờ khai giao dịch liên kết hoặc phải kê khai nhưng được miễn lập hồ sơ xác định giá trong giao dịch liên kết.

Để tìm hiểu rõ hơn các đối tượng được miễn kê khai, miễn lập hồ sơ xác định giá trong giao dịch liên kết mời các bạn xem thêm bài viết: Các trường hợp được miễn kê khai, miễn lập Hồ sơ xác định giá giao dịch liên kết

Đặc biệt khi lập hồ sơ trong giao dịch liên kết có nhiều rủi ro thường gặp như:

- Lập hồ sơ xác định giá trong GDLK: sử dụng cơ sở dữ liệu so sánh không trung thực, không đúng thực tế để phân tích so sánh, kê khai; không nêu được rõ nguồn gốc số liệu để xác định mức giá, tỷ suất lợi nhuận để kê khai GDLK; các doanh nghiệp lấy dữ liệu so sánh không tương đồng với doanh nghiệp của doanh nghiệp;…

- Không có cơ sở dữ liệu để so sánh;

- Sử dụng sai phương pháp so sánh khi kê khai, lập hồ sơ GDLK;

- DN không làm công văn giải trình GDLK lên CQT về việc không nộp được Báo cáo lợi nhuận liên quốc gia.

Điểm mới trong nghị định 132 giao dịch liên kết

Ba nhóm đối tượng sau đây sẽ thuộc sự điều chỉnh của Nghị định này gồm:

Một là, tổ chức sản xuất, kinh doanh hàng hóa, dịch vụ . Đây là đối tượng phải nộp thuế thu nhập doanh nghiệp có phát sinh giao dịch với các bên có quan hệ liên kết.

Hai là, cơ quan thuế bao gồm Tổng Cục thuế, Cục thuế và Chi cục thuế.

Ba là, cơ quan nhà nước, tổ chức, cá nhân khác có liên quan đến việc áp dụng quy định về quản lý thuế đối với giao dịch liên kết.

Nghị định số 132 không có Thông tư hướng dẫn như Nghị định số 20

Để đảm bảo thuận lợi cho người nộp thuế và cơ quan thuế trong triển khai thực hiện cũng như nâng cao tính pháp lý, Bộ Tài chính, Tổng cục Thuế đã nghiên cứu, xây dựng để chuyển các nội dung hướng dẫn tại Thông tư 41/2017/TT-BTC hướng dẫn Nghị định lên Nghị định.

Nghị định số 132 kế thừa quy định tại Nghị định số 68/2020/NĐ-CP ngày 24/6/2020 sửa đổi, bổ sung khoản 3 Điều 8 Nghị định 20

Theo đó, quy định về khống chế chi phí lãi vay lần đầu được áp dụng tại Việt Nam nên không tránh khỏi những khó khăn trong quá trình triển khai mà nguyên nhân chính là do doanh nghiệp Việt Nam có vốn mỏng, chủ yếu là vốn vay, vốn chủ sở hữu thấp. Vì vậy, ngày 24/6/2020 Chính phủ đã ban hành Nghị định 68/2020/NĐ-CP sửa đổi, bổ sung khoản 3 Điều 8 Nghị định số 20 để tháo gỡ khó khăn cho doanh nghiệp. Theo đó, đã nâng mức khống chế chi phí lãi vay từ 20% lên 30%; cho phép khống chế chi phí lãi vay sau khi đã trừ lãi tiền gửi, tiền vay và mở rộng đối tượng được miễn áp dụng quy định khống chế. Về hiệu lực thi hành: quy định tại Nghị định 68/2020/NĐ-CP được áp dụng ngay trong kỳ tính thuế năm 2019. Quy định về khống chế lãi vay được trừ theo Nghị định 68 đã cơ bản khắc phục những nhược điểm của Nghị định 20. Quy định hồi tố năm 2017, 2018 đối với nội dung nâng ngưỡng khống chế chi phí lãi vay từ 20% lên 30% đồng thời cho bù trừ với lãi tiền gửi, tiền cho vay dự kiến số thuế phải hoàn hoặc khấu trừ khoảng 4.785 tỷ đồng.

Mở rộng đối tượng loại trừ áp dụng quy định giới hạn chi phí lãi vay được trừ khi xác định thu nhập chịu thuế TNDN

Cụ thể, theo Nghị định số 20, đối tượng loại trừ áp dụng quy định giới hạn chi phí lãi vay chỉ có tổ chức tín dụng và tổ chức kinh doanh bảo hiểm. Nghị định số 132 mở rộng thêm đối tượng loại trừ đó là các khoản vay vốn hỗ trợ phát triển chính thức (ODA), vay ưu đãi của Chính phủ thực hiện theo phương thức Chính phủ đi vay nước ngoài cho các doanh nghiệp vay lại; các khoản vay thực hiện chương trình mục tiêu quốc gia (chương trình nông thôn mới và giảm nghèo bền vững); các khoản vay đầu tư chương trình, dự án thực hiện chính sách phúc lợi xã hội của Nhà nước (nhà ở tái định cư, nhà ở công nhân, sinh viên, nhà ở xã hội và dự án phúc lợi công cộng khác);

Quy định về nộp báo cáo lợi nhuận liên quốc gia đảm bảo thuận lợi cho người nộp thuế và cam kết của Việt Nam khi tham gia diễn đàn BEPS của OECD, phù hợp điều kiện bối cảnh của Việt Nam.

Thời điểm lập báo cáo lợi nhuận liên quốc gia có sự thay đổi, trước đây quy định cùng thời điểm nộp tờ khai quyết toán, quy định mới chậm nhất là 12 tháng sau ngày kết thúc năm tài chính của Công ty mẹ tối cao.

Nghị định số 20 trước đây quy định NNT tại Việt Nam có công ty mẹ tối cao tại nước ngoài có nghĩa vụ lưu trữ và cung cấp cho cơ quan thuế báo cáo lợi nhuận liên quốc gia của Công ty mẹ tối cao và cùng thời điểm nộp tờ khai quyết toán thuế TNDN.

Nghị định số 132 quy định mới theo thông lệ quốc tế đảm bảo phù hợp với cam kết khi tham gia diễn đàn BEPS đó là: báo cáo lợi nhuận liên quốc gia nhận được qua hình thức trao đổi thông tin tự động nếu Nhà chức trách có thẩm quyền của 2 nước có ký Thoả thuận. NNT chỉ phải cung cấp cho cơ quan thuế trong trường hợp Nhà chức trách có thẩm quyền của 2 nước không ký Thoả thuận.

Các quy định về quản lý giá giao dịch liên kết được hoàn chỉnh sửa đổi phù hợp với Luật Quản lý thuế số 38

Luật Quản lý thuế số 38/2019/QH14 ngày 13/6/2019 đã được Quốc hội thông qua, theo đó tại các Điều 3, 12, 17, 42, 43, 50 và Điều 142 đã quy định các nguyên tắc của việc quản lý thuế đối với giao dịch liên kết. Nghị định số 132 quy định các nội dung về quản lý giá giao dịch liên kết được hoàn chỉnh lại cho phù hợp, thống nhất với Luật Quản lý thuế số 38.

Nghị định số 132/2020/NĐ-CP do Chính phủ ban hành có một số điểm mới đáng lưu ý sau:

- Làm rõ các giao dịch thuộc phạm vi điều chỉnh của Giao dịch liên kết.

- Bổ sung thêm trường hợp các bên có quan hệ liên kết.

- Nâng cao ngưỡng khống chế chi phí lãi vay và mở rộng đối tượng được miễn áp dụng khống chế.

- Chi phí lãi vay vượt mức.

- Khoảng giá trị giao dịch độc lập chuẩn được thay đổi.

- Bổ sung thêm trường hợp được miễn lập hồ sơ xác định giá trị liên kết.

- Chấp nhận việc sử dụng cơ sở dữ liệu thương mại khi thực hiện phân tích, so sánh.

- Đưa ra các quy định mới về việc lập và nộp báo cáo lợi nhuận liên quốc gia.

Mời bạn xem thêm

- Quy định về làm việc cho các doanh nghiệp khác như thế nào?

- Nghị định 123 về hộ tịch có nội dung gì nổi bật?

- Nộp thuế theo phương pháp kê khai là gì?

Khuyến nghị

Với đội ngũ nhân viên là các luật sư, luật gia và chuyên viên pháp lý của Luật sư X, chúng tôi cung cấp dịch vụ tư vấn pháp lý toàn diện về vấn đề luật dân sự đảm bảo chuyên môn và kinh nghiệm thực tế. Ngoài tư vấn online 24/7, chúng tôi có tư vấn trực tiếp tại các trụ sở Hà Nội, Hồ Chí Minh, Bắc Giang.

Thông tin liên hệ:

Trên đây là nội dung bài viết liên quan đến vấn đề “Nghị định 132 giao dịch liên kết“. Hy vọng bài viết có ích cho độc giả, Luật sư X với đội ngũ luật sư, luật gia và chuyên viên pháp lý dày dặn kinh nghiệm, chúng tôi sẽ cung cấp dịch vụ tư vấn pháp lý như chuyển đất trồng cây lâu năm sang đất thổ cư. Chúng tôi luôn sẵn sàng lắng nghe mọi thắc mắc của quý khách hàng. Thông tin chi tiết quý khách hàng vui lòng liên hệ qua số hotline: 0833102102

Câu hỏi thường gặp

– Nghị định này quy định nguyên tắc, phương pháp, trình tự xác định yếu tố hình thành giá giao dịch liên kết; quyền và nghĩa vụ của người nộp thuế trong xác định giá giao dịch liên kết, thủ tục kê khai; trách nhiệm của các cơ quan nhà nước trong quản lý thuế đối với người nộp thuế có phát sinh giao dịch liên kết.

– Các giao dịch liên kết thuộc phạm vi điều chỉnh của Nghị định này là các giao dịch mua, bán, trao đổi, thuê, cho thuê, mượn, cho mượn, chuyển giao, chuyển nhượng hàng hóa, cung cấp dịch vụ; vay, cho vay, dịch vụ tài chính, đảm bảo tài chính và các công cụ tài chính khác; mua, bán, trao đổi, thuê, cho thuê, mượn, cho mượn, chuyển giao, chuyển nhượng tài sản hữu hình, tài sản vô hình và thỏa thuận mua, bán, sử dụng chung nguồn lực như tài sản, vốn, lao động, chia sẻ chi phí giữa các bên có quan hệ liên kết, trừ các giao dịch kinh doanh đối với hàng hóa, dịch vụ thuộc phạm vi điều chỉnh giá của Nhà nước thực hiện theo quy định của pháp luật về giá.

– Tổ chức sản xuất, kinh doanh hàng hóa, dịch vụ (sau đây gọi chung là người nộp thuế) là đối tượng nộp thuế thu nhập doanh nghiệp có phát sinh giao dịch với các bên có quan hệ liên kết theo quy định tại điều 5 Nghị định này.

– Cơ quan thuế bao gồm Tổng cục Thuế, Cục Thuế và Chi cục Thuế.

– Cơ quan nhà nước, tổ chức, cá nhân khác có liên quan đến việc áp dụng quy định về quản lý thuế đối với giao dịch liên kết.

Nghị định này quy định về nguyên tắc, phương pháp; trình tự xác định yếu tố hình thành giá giao dịch liên kết; quyền và nghĩa vụ của người nộp thuế trong xác định giá giao dịch liên kết; các thủ tục kê khai; trách nhiệm của các cơ quan nhà nước trong quản lý thuế đối với người nộp thuế có phát sinh giao dịch liên kết.

Ngoài ra, các giao dịch liên kết cũng thuộc phạm vi điều chỉnh gồm: các giao dịch mua, bán, trao đổi, thuê, cho thuê; mượn, cho mượn, chuyển giao, chuyển nhượng hàng hóa, cung cấp dịch vụ; vay, cho vay, dịch vụ tài chính, đảm bảo tài chính và các công cụ tài chính khác; mua, bán, trao đổi, thuê, cho thuê; mượn, cho mượn, chuyển giao, chuyển nhượng tài sản hữu hình, tài sản vô hình; thỏa thuận mua, bán, sử dụng chung nguồn lực như tài sản, vốn, lao động; chia sẻ chi phí giữa các bên có quan hệ liên kết.