Xin chào Luật sư, Tôi hiện làm kế toán cho một doanh nghiệp tư nhân nước ngoài ở Việt Nam. Công ty chuyên sản xuất các mặt hàng giày da và xuất khẩu sang các nước khu vực Đông Nam Á. Năm ngoái do tình hình covid khó khăn nên công ty đã cho thuê 1 phân xưởng để một bên khác làm kho. Hiện tại đến kì quyết toán thuế tôi có tìm hiểu và được biết rằng cho thuê tài sản cũng phải thực hiện kê khai thuế. Luật sư cho tôi hỏi kê khai thuế cho thuê tài sản theo Thông tư 40 qua mạng như thế nào? Tôi xin chân thành cảm ơn.

Cảm ơn bạn đã đặt câu hỏi cho Luật sư X, vấn đề của bạn sẽ được chúng tôi giải đáp qua bài viết “Hướng dẫn kê khai thuế cho thuê tài sản theo Thông tư 40 qua mạng” dưới đây.

Căn cứ pháp lý

Đối tượng tính thuế cho thuê tài sản?

Cá nhân cho thuê tài sản là cá nhân có thu nhập từ việc cho thuê tài sản, bao gồm:

- Cho thuê mặt bằng, cửa hàng, nhà, nhà xưởng, kho bãi không bao gồm dịch vụ lưu trú;

- Cho thuê máy móc thiết bị,phương tiện vận tải không bao gồm người điều khiển;

- Cho thuê tài sản khác không bao gồm dịch vụ đi kèm.

Lưu ý: Dịch vụ lưu trú không tính vào hoạt động cho thuê tài sản gồm: Cung cấp dịch vụ lưu trú ngắn hạn cho khách du lịch, khách vãng lai khác; cung cấp dịch vụ lưu trú dài hạn không phải là căn hộ cho sinh viên, công nhân và những đối tượng khác; cung cấp cơ sở lưu trú cùng dịch vụ ăn uống hoặc các phương tiện giải trí.

Đối tượng miễn tính thuế cho thuê tài sản?

Đối tượng nào được miễn tính thuế cho thuê tài sản? Trường hợp cá nhân cho thuê tài sản không phát sinh doanh thu đủ 12 tháng trong năm dương lịch và bình quân doanh thu tháng từ 8,34 triệu đồng trở xuống thì không phải khai thuế. Trường hợp không phát sinh doanh thu đủ 12 tháng trong năm dương lịch và bình quân doanh thu tháng trên 8,34 triệu đồng thì cá nhân phải khai, nộp thuế trong năm kể cả trường hợp cá nhân lựa chọn khai thuế theo năm và nộp hồ sơ khai thuế trước 31/12 của năm tính thuế; trường hợp cá nhân lựa chọn khai thuế theo năm và nộp hồ sơ khai thuế sau 31/12 của năm tính thuế thì không phải nộp thuế nếu tổng doanh thực tế từ các hoạt động kinh doanh từ 100 triệu đồng trở xuống. Các trường hợp đã nộp thuế trong năm, đến cuối năm cá nhân tự xác định doanh thu trong năm từ 100 triệu đồng trở xuống thì có trách nhiệm chứng minh và đề nghị xử lý hoàn trả hoặc bù trừ vào số phải nộp phát sinh của kỳ sau theo quy định của pháp luật về quản lý thuế.

Đối với thuế TNCN và GTGT

Căn cứ theo Thông tư 40/2021/TT-BTC và Thông tư 100/2021/TT-BTC ngày 15/11/2021 (sửa đổi điểm c khoản 1 Điều 9 của Thông tư 40/2021/TT-BTC):

- Cá nhân cho thuê tài sản có doanh thu tròn năm dương lịch từ 100 triệu đồng trở xuống thì không phải nộp thuế GTGT và thuế TNCN;

- Cá nhân chỉ có hoạt động cho thuê tài sản với thời gian cho thuê không trọn năm và doanh thu không vượt quá 100 triệu đồng/năm thì không phải nộp thuế GTGT và thuế TNCN. Trường hợp bên thuê trả tiền thuê tài sản trước cho nhiều năm thì mức doanh thu để xác định cá nhân phải nộp thuế hay không phải nộp thuế là doanh thu trả tiền một lần được phân bổ theo năm dương lịch.

Đối với lệ phí môn bài

Căn cứ vào khoản 1 Điều 3 của Nghị định 139/2016/NĐ/CP về khoản miễn lệ phí môn bài:

- Hộ gia đình, cá nhân và nhóm cá nhân hoạt động sản xuất, kinh doanh có doanh thu hàng năm không vượt quá 100 triệu đồng được miễn lệ phí môn bài.

Như vậy, trong năm dương lịch, cá nhân cho thuê tài sản có doanh thu dưới 100 triệu đồng/năm thì không phải kê khai, nộp thuế GTGT, thuế TNCN cũng như được miễn nộp lệ phí môn bài.

Ví dụ 1: Chị Mai có nhà cho thuê (nguyên căn) với thời hạn 1 năm (từ tháng 10/2022 đến tháng 9/2023). Giá cho thuê năm 2022 là 8.000.000 đồng/tháng; năm 2023 là 10.000.000 đồng/tháng. Chị Mai nghe nói cho thuê dưới 100 triệu đồng/năm thì không phải nộp thuế. Vậy, trường hợp của chị Mai có phải kê khai thuế cho thuê nhà và nộp thuế không?

– Theo quy định, hướng dẫn của Bộ Tài chính tại Thông tư số 40/2021 và Thông tư số 100/2021, trường hợp cho thuê nhà của chị Mai có doanh thu năm 2022 là 24 triệu đồng và năm 2023 là 90 triệu đồng, tức là đều dưới 100 triệu đồng/năm. Do đó, chị thuộc diện không phải kê khai, nộp thuế GTGT và thuế TNCN tương ứng với doanh thu thực tế phát sinh của năm 2022 và năm 2023 theo hợp đồng cho thuê nhà.

Ví dụ 2: Ông B cho công ty X thuê nhà làm văn phòng công ty với thời hạn 3 năm (từ 01/01/2022 đến 31/12/2024) và số tiền cho thuê là 96 triệu đồng/năm. Toàn bộ tiền thuê nhà đã được thanh toán hết ngay từ lần đầu ký hợp đồng với số tiền là 288 triệu đồng. Trong trường hợp này, ông B phải kê khai và nộp thuế cho thuê tài sản như thế nào?

– Căn cứ theo quy định của Thông tư 40/2021 và Thông tư 100/2021, ta có:

- Doanh thu năm 2022 (từ 01/01/2022 đến 31/12/2022) của ông B là 96 triệu đồng/năm, tức là dưới 100 triệu đồng/năm ➜ Ông B không phải kê khai và nộp thuế TNCN và GTGT cho hoạt động cho thuê tài sản;

- Tương tự cho doanh thu năm 2023 (từ 01/01/2023 đến 31/12/2023) và năm 2024 (từ 01/01/2024 đến 31/12/2024), ông B cũng không phải kê khai và nộp thuế TNCN và GTGT cho hoạt động cho thuê tài sản.

Cách tính thuế cho thuê tài sản

Đầu tiên để tính được thuế cho thuê tài sản ta phải xác định được doanh thu 100 triệu đồng/năm. Trường hợp cá nhân cho thuê tài sản không phát sinh doanh thu đủ 12 tháng trong năm dương lịch và bình quân doanh thu tháng từ 8,34 triệu đồng trở xuống thì không phải khai thuế. Trường hợp không phát sinh doanh thu đủ 12 tháng trong năm dương lịch và bình quân doanh thu tháng trên 8,34 triệu đông thì cá nhân phải khai, nộp thuế trong năm kể cả trường hợp cá nhân lựa chọn khai thuế theo năm và nộp hồ sơ khai thuế trước 31/12 của năm tính thuế. Trường hơp cá nhân lựa chọn khai thuế theo năm và nộp hồ sơ khai thuế sau 31/12 của năm tính thuế thì không phải nộp thuế nếu tổng doanh thực tế từ các hoạt động kinh doanh từ 100 triệu đồng trở xuống.Cách tính thuế cho thuê tài sản như thế nào?

Đối với thuế GTGT, thuế TNCN

Doanh thu tính thuế GTGT, thuế TNCN cho thuê tài sản:

- Doanh thu tính thuế GTGT và thuế TNCN đối với cá nhân cho thuê tài sản là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của số tiền bên thuê trả từng kỳ theo hợp đồng thuê trong kỳ tính thuế và các khoản bồi thường vi phạm hợp đồng, bồi thường khác (chỉ tính vào doanh thu tính thuế TNCN);

- Trường hợp bên đi thuê tài sản trả tiền trước cho nhiều năm thì bên cho thuê phải khai thuế, nộp thuế luôn cho toàn bộ doanh thu đối với lần thanh toán trả trước đó. Số thuế phải nộp một lần là tổng số thuế phải nộp của các năm dương lịch được tính theo quy định.

Tỷ lệ thuế GTGT, thuế TNCN cho thuê tài sản tính trên doanh thu:

| Danh mục ngành nghề | Tỷ lệ % tính thuế GTGT | Thuế suất thuế TNCN |

| Cho thuê tài sản gồm:Cho thuê mặt bằng, cửa hàng, nhà, nhà xưởng, kho bãi trừ dịch vụ lưu trú;Cho thuê máy móc thiết bị, phương tiện vận tải không bao gồm người điều khiển;Cho thuê tài sản khác không bao gồm dịch vụ. | 5% | 5% |

Thời điểm ghi nhận doanh thu:

Trường hợp ghi nhận doanh thu được xác định theo thời điểm bắt đầu thời hạn cho thuê của từng kỳ thanh toán hoặc khai thuế theo năm dương lịch.

Cá nhân có thể khai thuế theo từng hợp đồng hoặc khai thuế cho nhiều hợp đồng trên một tờ khai nếu tài sản cho thuê nằm ở địa bàn có cùng cơ quan thuế quản lý.

Xác định số thuế phải nộp:

Số thuế GTGT phải nộp = Doanh thu tính thuế GTGT x Tỷ lệ thuế GTGT

Số thuế TNCN phải nộp = Doanh thu tính thuế TNCN x Tỷ lệ thuế TNCN

Tùy theo thỏa thuận giữa các bên trên hợp đồng mà trách nhiệm kê khai và nộp tiền sẽ khác nhau

Thời hạn nộp tờ khai thuế cho thuê tài sản:

Trường hợp bên cho thuê khai thuế:

- Cá nhân kê khai theo từng lần phát sinh: Chậm nhất là ngày thứ 10 tính từ ngày bắt đầu thời hạn cho thuê của kỳ thanh toán;

- Cá nhân kê khai một lần theo năm: Chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch tiếp theo.

Trường hợp bên đi thuê khai thuế thay:

- Khai thuế theo tháng: Chậm nhất là ngày thứ 20 của tháng tiếp theo liền kề tháng phát sinh nghĩa vụ khai thuế, nộp thuế;

- Khai thuế theo quý: Chậm nhất là ngày cuối cùng của tháng đầu tiên của quý tiếp theo liền kề quý phát sinh nghĩa vụ khai thuế thay, nộp thuế thay;

- Khai thuế theo từng lần phát sinh kỳ thanh toán: Chậm nhất là ngày thứ 10 kể từ ngày bắt đầu thời hạn cho thuê của kỳ thanh toán;

- Khai thuế năm: Chậm nhất là ngày cuối cùng của tháng đầu tiên kể từ ngày kết thúc năm dương lịch.

Hướng dẫn kê khai thuế cho thuê tài sản theo Thông tư 40 qua mạng

Đối với cá nhân cho thuê tài sản chưa có mã số thuế TNCN

Trước tiên, cá nhân phải đăng ký xin cấp mã số thuế TNCN. Bộ hồ sơ cần chuẩn bị bao gồm:

- Tờ khai đăng ký thuế mẫu số 05-ĐK-TCK.

- Bản sao CMND/CCCD còn hiệu lực.

Nơi nộp tờ khai đăng ký thuế là Chi cục Thuế nơi cá nhân cư trú (nơi đăng ký thường trú hoặc tạm trú).

Đối với cá nhân đã có mã số thuế thu nhập cá nhân

Cá nhân đó sẽ phải đăng ký cấp mã số thuế cho hoạt động cho thuê tài sản theo các bước sau:

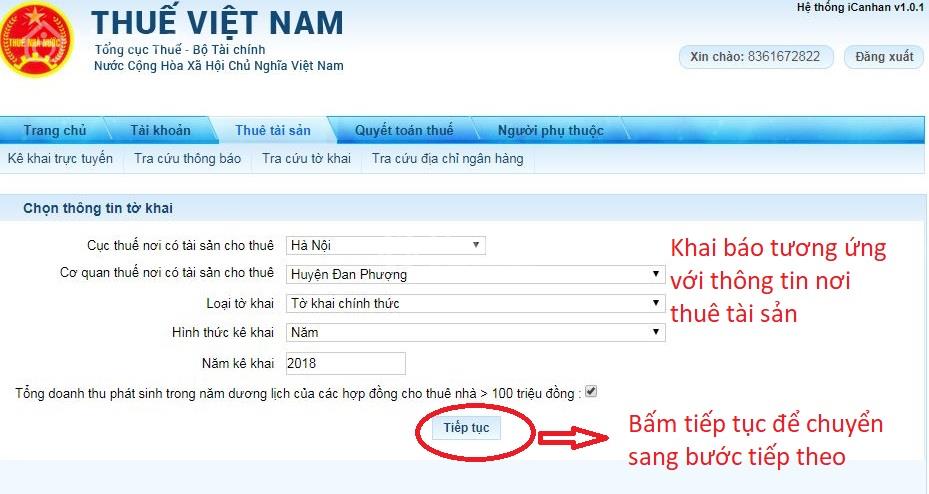

- Bước 1: Người nộp thuế truy cập vào trang http://canhan.gdt.gov.vn;

- Bước 2: Người nộp thuế vào chức năng “Đăng ký thuế lần đầu”, chọn đối tượng là “Hộ gia đình, nhóm cá nhân kinh doanh, cá nhân kinh doanh theo Thông tư 105”;

- Bước 3: Nhấn “Tiếp tục”, hệ thống sẽ hiển thị thông tin tài khoản;

- Bước 4: Nhấn “Tiếp tục” và điền các thông tin của tờ khai 03-ĐK-TCT:

CT [1] Tên người nộp thuế: Điền tên người nộp thuế (NNT);

CT [2] Mã số thuế: Không điền, do cá nhân chưa được cấp mã số thuế (MST) cho thuê tài sản;

CT [3] Thông tin đại lý thuế: Không điền;

CT [4] Địa chỉ kinh doanh: Điền thông tin chi tiết về địa chỉ của tài sản cho thuê như số nhà, đường, phường, thành phố, số điện thoại và email liên hệ theo như trên hợp đồng thuê;

CT [5] Địa chỉ nhận thông báo thuế (chỉ kê khai nếu địa chỉ nhận thông báo thuế khác địa chỉ trụ sở chính): Chỉ ghi thông tin này trong trường hợp NNT đăng ký nhận các thông báo của cơ quan thuế tại địa chỉ khác với địa chỉ đang kinh doanh;

CT [6] Thông tin về đại diện hộ kinh doanh: Điền thông tin của NNT như địa chỉ đăng ký thường trú, địa chỉ nơi sinh sống, điện thoại, email.

Lưu ý: Số điện thoại là số chính chủ của bên cho thuê để nhận các thông tin từ cơ quan thuế.

CT [7] Giấy chứng nhận đăng ký hộ kinh doanh/giấy chứng nhận đăng ký kinh doanh: Không điền;

CT [8] Thông tin về giấy tờ của đại diện hộ kinh doanh: Điền thông tin của NNT theo CMND/CCCD;

CT [9] Vốn kinh doanh: Điền số vốn kinh doanh (nếu có);

CT [10] Ngành nghề kinh doanh chính: Chọn ngành nghề theo danh mục;

CT [11] Ngày bắt đầu hoạt động: Là ngày bắt đầu đi vào hoạt động cho thuê tài sản;

CT [12] Tình trạng đăng ký thuế: Chọn “Cấp mới” hoặc “Tái hoạt động SXKD”;

CT [13] Thông tin về các đơn vị liên quan: Chọn “Có cửa hàng, cửa hiệu, kho hàng phụ thuộc” (nếu có).

- Bước 5: Sau khi điền xong các nội dung trên tờ khai 03-ĐK-TCT, NNT nhấn “Hoàn thành đăng ký” và hệ thống thông báo “Để bảo mật thông tin, đề nghị bạn đến CQT gần nhất để hoàn thành đăng ký”;

- Bước 6: NNT đến bộ phận 1 cửa và chuẩn bị bộ hồ sơ dưới đây:

Hồ sơ bao gồm các loại giấy tờ sau:

- Tờ khai đăng ký thuế mẫu 03/ĐK-TCT theo Thông tư số 105/2020/TT-BTC;

- Chứng minh nhân dân/CCCD;

- Hợp đồng cho thuê tài sản;

- Giấy ủy quyền.

Lưu ý: Nếu công ty khai thay cho cá nhân thì cần phải có giấy uỷ quyền cá nhân cho thuê uỷ quyền cho công ty khai ký hồ sơ và giấy uỷ quyền công ty uỷ quyền cho nhân viên kê khai thay.

- Bước 7: Chờ cơ quan thuế cấp mã cùng giấy chứng nhận đăng ký thuế theo mẫu

- Mã số thuế sẽ là mã số thuế của cá nhân và có thêm đuôi 001 đằng sau. Ví dụ: xxxxxxxxxx-001.

- Sau khi có mã số thuế cho thuê tài sản, bạn tiến hành đăng ký tài khoản trên trang http://canhan.gdt.gov.vn, mã OTP và mật khẩu sẽ được cấp qua số điện thoại đã đăng ký.http://canhan.gdt.gov.vn.

Mời bạn xem thêm

- Hoàn thuế nhập khẩu hàng xuất trả như thế nào?

- Miễn thuế thu nhập doanh nghiệp có áp dụng với nợ khó đòi do Covid-19?

- Thuế thu nhập doanh nghiệp là gì?

Khuyến nghị

Với phương châm “Đưa luật sư đến ngay tầm tay bạn”, Luật sư X sẽ cung cấp dịch vụ quyết toán thuế tới quý khách hàng. Với kinh nghiệm nhiều năm trong ngành và đội ngũ chuyên gia pháp lý chuyên nghiệp, chúng tôi sẽ hỗ trợ khách hàng tháo gỡ vướng mắc, không gặp bất kỳ trở ngại nào.

Thông tin liên hệ:

Trên đây là nội dung bài viết liên quan đến vấn đề “Hướng dẫn kê khai thuế cho thuê tài sản theo Thông tư 40 qua mạng“. Hy vọng bài viết có ích cho độc giả, Luật sư X với đội ngũ luật sư, luật gia và chuyên viên pháp lý dày dặn kinh nghiệm, chúng tôi sẽ cung cấp dịch vụ pháp lý như tư vấn pháp lý về chuyển đổi đất ao sang thổ cư. Chúng tôi luôn sẵn sàng lắng nghe mọi thắc mắc của quý khách hàng. Thông tin chi tiết quý khách hàng vui lòng liên hệ qua số hotline: 0833102102

Câu hỏi thường gặp

Căn cứ: Điểm mới 16 trong Công văn 2626/TCT/DNNCN ngày 19 tháng 07 năm 2021 quy định về thuế GTGT, TNCN đối với cá nhân cho thuê tài sản : về mức doanh thu từ 100 triệu đồng/năm trở xuống để xác định cá nhân cho thuê tài sản không phải nộp thuế trong năm (điểm c khoản 1 Điều 9)

“Sửa đổi quy định về mức doanh thu từ 100 triệu đồng/năm trở xuống để xác định cá nhân cho thuê tài sản không phải nộp thuế trong năm, theo đó, trường hợp cá nhân cho thuê tài sản không phát sinh doanh thu đủ 12 tháng trong năm dương lịch và bình quân doanh thu tháng từ 8,34 triệu đồng trở xuống thì không phải khai thuế. Trường hợp không phát sinh doanh thu đủ 12 tháng trong năm dương lịch và bình quân doanh thu tháng trên 8,34 triệu đồng thì cá nhân phải khai, nộp thuế trong năm kể cả trường hợp cá nhân lựa chọn khai thuế theo năm và nộp hồ sơ khai thuế trước 31/12 của năm tính thuế; trường hợp cá nhân lựa chọn khai thuế theo năm và nộp hồ sơ khai thuế sau 31/12 của năm tính thuế thì không phải nộp thuế nếu tổng doanh thực tế từ các hoạt động kinh doanh từ 100 triệu đồng trở xuống. Các trường hợp đã nộp thuế trong năm, đến cuối năm cá nhân tự xác định doanh thu trong năm từ 100 triệu đồng trở xuống thì có trách nhiệm chứng minh và đề nghị xử lý hoàn trả hoặc bù trừ vào số phải nộp phát sinh của kỳ sau theo quy định của pháp luật về quản lý thuế.

Trước đây: Theo hướng dẫn tại điểm b khoản 1 Điều 4 Thông tư số 92/2015/TT-BTC ngày 15/06/2015 của Bộ Tài chính thì mức doanh thu 100 triệu đồng/năm trở xuống để xác định đối tượng không phải nộp thuế trong năm trong trường hợp không phát sinh đủ 12 tháng trong năm dương lịch là theo doanh thu cho thuê tài sản thực tế phát sinh trong năm dương lịch.”

Như vậy, chỉ trường hợp cá nhân cho thuê tài sản không phát sinh doanh thu đủ 12 tháng trong năm dương lịch và bình quân doanh thu tháng từ 8,34 triệu đồng trở xuống thì không phải khai thuế. Các trường hợp còn lại đều phải kê khai thuế.

Căn cứ Điểm mới 17 trong Công văn 2626/TCT/DNNCN ngày 19 tháng 07 năm 2021 quy định về thuế GTGT, TNCN đối với cá nhân cho thuê tài sản: về hạn nộp hồ sơ khai thuế đối với cá nhân cho thuê tài sản (điểm a khoản 3 Điều 14)

Kê khai theo từng lần phát sinh: về cá nhân cho thuê tài sản khai thuế theo từng lần phát sinh kỳ thanh toán thì thời hạn nộp hồ sơ khai thuế chậm nhất là ngày thứ 10 kể từ ngày bắt đầu thời hạn cho thuê của kỳ thanh toán;

Kê khai một lần theo năm: cá nhân cho thuê tài sản khai thuế theo năm thì thời hạn nộp hồ sơ khai thuế chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch tiếp theo.

– Trường hợp cá nhân cho thuê tài sản không phát sinh doanh thu đủ 12 tháng trong năm dương lịch và bình quân doanh thu tháng từ 8,34 triệu đồng trở xuống thì không phải khai thuế;

– Trường hợp không phát sinh doanh thu đủ 12 tháng trong năm dương lịch và bình quân doanh thu tháng trên 8,34 triệu đông thì cá nhân phải khai, nộp thuế trong năm kể cả trường hợp cá nhân lựa chọn khai thuế theo năm và nộp hồ sơ khai thuế trước 31/12 của năm tính thuế;

– Trường hơp cá nhân lựa chọn khai thuế theo năm và nộp hồ sơ khai thuế sau 31/12 của năm tính thuế thì không phải nộp thuế nếu tổng doanh thực tế từ các hoạt động kinh doanh từ 100 triệu đồng trở xuống.

Các trường hợp đã nộp thuế trong năm, đến cuối năm cá nhân tự xác định doanh thu trong năm từ 100 triệu đồng trở xuống thì có trách nhiệm chứng minh và đề nghị xử lý hoàn trả hoặc bù trừ vào số phải nộp phát sinh của kỳ sau theo quy định của pháp luật về quản lý thuế.