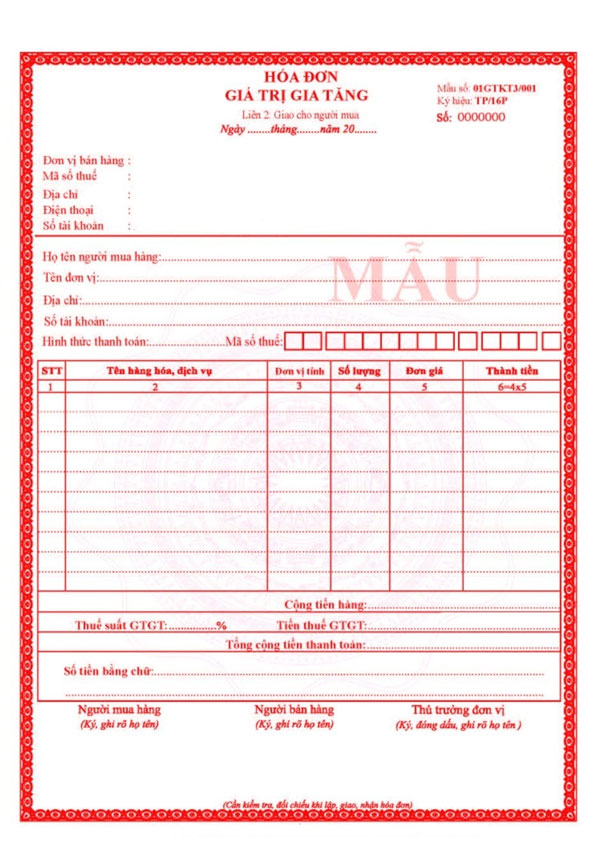

Theo nguyên tắc lập, quản lý, sử dụng hóa đơn thì người bán hàng hóa hay là cung cấp dịch vụ thì phải ;lập hóa đơn để giao cho người mua, theo đó thì người mua hàng hóa và sử dụng dịch vụ cũng có nghĩa vụ phải lấy hóa đơn, đặc biệt là trong trường hợp các doanh nghiệp mua hàng hóa. Theo quy định của pháp luật hiện hành thì đối với mỗi loại hóa đơn khác nhau thì sẽ có thời điểm xuất hóa đơn khác nhau, tuy nhiên điểm chung của các loại hóa đơn này chính là nếu thuộc trường hợp “Hóa đơn xuất sai thời điểm” thì sẽ bị xử phạt. Vậy mức phạt đối với hành vi này thế nào?. hãy cùng Luật sư X tìm hiểu ngay nhé.

Thời điểm xuất hóa đơn hàng hóa dịch vụ

Về xuất hóa đơn và thuế, căn cứ Điều 4 Nghị định số 123/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định về nguyên tắc lập, quản lý, sử dụng hóa đơn, chứng từ:

“Điều 4. Nguyên tắc lập, quản lý, sử dụng hóa đơn, chứng từ

1. Khi bán hàng hóa, cung cấp dịch vụ, người bán phải lập hóa đơn để giao cho người mua (bao gồm cả các trường hợp hàng hóa, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hóa, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động và tiêu dùng nội bộ (trừ hàng hóa luân chuyển nội bộ để tiếp tục quá trình sản xuất); xuất hàng hóa dưới các hình thức cho vay, cho mượn hoặc hoàn trả hàng hóa) và phải ghi đầy đủ nội dung theo quy định tại Điều 10 Nghị định này, trường hợp sử dụng hóa đơn điện tử thì phải theo định dạng chuẩn dữ liệu của cơ quan thuế theo quy định tại Điều 12 Nghị định này…”.

Căn cứ Điều 9 Nghị định số 123/2020/NĐ-CP về thời điểm xuất hóa đơn như sau:

Thời điểm xuất hóa đơn đối với hoạt động bán hàng hóa

Thời điểm xuất hóa đơn khi bán hàng hóa được quy định như sau:

– Là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

Thời điểm xuất hóa đơn đối với hoạt động cung ứng dịch vụ

Thời điểm xuất hóa đơn khi cung cấp dịch vụ được quy định:

- Là thời điểm hoàn thành việc cung cấp dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

- Trường hợp người cung cấp dịch vụ có thu tiền trước hoặc trong khi cung cấp dịch vụ thì thời thời điểm lập hóa đơn được xác định là thời điểm thu tiền (trừ trường hợp thu tiền đặt cọc, tạm ứng để đảm bảo thực hiện hợp đồng cung cấp các dịch vụ như kế toán, kiểm toán, tư vấn tài chính, thuế, thẩm định giá, tư vấn giám sát, khảo sát, thiết kế kỹ thuật, lập dự án đầu tư xây dựng.

Thời điểm xuất hóa đơn đối với hàng gia nhiều lần và bàn giao theo từng hạng mục công đoạn dịch vụ

Trường hợp giao hàng nhiều lần hoặc bàn giao theo từng hạng mục, công đoạn dịch vụ thời điểm xuất hóa đơn được quy định:

– Là thời điểm mỗi lần bàn giao hoặc giao hàng đều phải lập hóa đơn cho từng khối lượng, giá trị hàng hóa, dịch vụ được giao tương ứng.

Thời điểm xuất hóa đơn đối với các trường hợp đặc biệt

Trong một số trường hợp đặc biệt, thời điểm xuất hóa đơn sẽ được quy định cụ thể. Nội dung này được hướng dẫn tại Khoản 4, Điều 9, Nghị định 123/2020/NĐ-CP.

Ví dụ:

- Thời điểm lập hóa đơn điện tử đối với trường hợp bán xăng dầu tại các cửa hàng bán lẻ cho khách hàng là thời điểm kết thúc việc bán xăng dầu theo từng lần bán.

- Thời điểm lập hóa đơn điện tử đối với hoạt động bán điện của các công ty phát điện được xác định căn cứ thời điểm về đối soát số liệu thanh toán giữa đơn vị vận hành hệ thống điện và thị trường điện, đơn vị phát điện và đơn vị mua điện theo quy định của Bộ Công Thương hoặc hợp đồng mua bán điện.

- Thời điểm lập hóa đơn đối với trường hợp cung cấp dịch vụ vận tải hàng không, dịch vụ bảo hiểm qua đại lý, là thời điểm hoàn thành việc đối soát dữ liệu giữa các bên nhưng chậm nhất không quá ngày 10 của tháng sau tháng phát sinh.

Như vậy, những hóa đơn không đáp ứng các quy định nêu trên sẽ bị coi là hóa đơn xuất sai thời điểm.

Hóa đơn xuất sai thời điểm xử phạt thế nào?

Hóa đơn xuất sai thời điểm sẽ ảnh hưởng đến kết quả của việc khai thuế và khấu trừ thuế giá trị gia tăng. Xử lý hóa đơn đầu vào xuất sai thời điểm đảm bảo hạch toán theo đúng quy định của pháp luật, bảo vệ lợi ích cho doanh nghiệp.

Các mức phạt vi phạm nếu doanh nghiệp xuất hóa đơn điện tử không đúng thời điểm được quy định chi tiết tại Điều 24, Nghị định 125/2020/NĐ-CP. Quý độc giả có thể xem chi tiết nội dung quy định và các mức phạt nếu bên cung cấp dịch vụ, bán hàng hóa lập hóa đơn điện tử sai thời điểm.

Tại Điều 24 quy định về xử phạt hành vi vi phạm quy định về lập hóa đơn khi bán hàng hóa, dịch vụ:

“1. Phạt cảnh cáo đối với một trong các hành vi sau đây:

a) Lập hóa đơn không đúng thời điểm nhưng không dẫn đến chậm thực hiện nghĩa vụ thuế và có tình tiết giảm nhẹ;

… 3. Phạt tiền từ 3.000.000 đồng đến 5.000.000 đồng đối với hành vi lập hóa đơn không đúng thời điểm nhưng không dẫn đến chậm thực hiện nghĩa vụ thuế, trừ trường hợp quy định tại Điểm a, Khoản 1 Điều này.

… 4. Phạt tiền từ 4.000.000 đồng đến 8.000.000 đồng đối với một trong các hành vi sau đây:

a) Lập hóa đơn không đúng thời điểm theo quy định của pháp luật về hóa đơn bán hàng hóa, cung ứng dịch vụ, trừ trường hợp quy định tại Điểm a, Khoản 1, Khoản 3 Điều này;…”.

Như vậy tùy từng trường hợp cụ thể mà mức phạt đối với hành vi Hóa đơn xuất sai thời điểm sẽ có mức phạt khác nhau.

Cách xử lý hóa đơn điện tử viết sai thời điểm

Trong trường hợp hóa đơn điện tử viết sai thời điểm thì bạn đọc xử lý như sau:

Đối với hóa đơn điện tử có mã của cơ quan thuế

Trường hợp 1: Hóa đơn điện tử có mã của cơ quan thuế viết sai thời điểm, đã lập, nhưng chưa gửi cho người mua

Bước 1: Người bán thông báo với cơ quan thuế theo Mẫu số 04/SS-HĐĐT Phụ lục IA thông tư 123/2020/TT-BTC về việc hủy hóa đơn điện tử có mã đã lập có sai sót.

Bước 2: Người bán lập hóa đơn điện tử mới, ký số, ký điện tử gửi cơ quan thuế để cấp mã hóa đơn mới thay thế hóa đơn đã lập.

Bước 3: Gửi hóa đơn mới cho người mua

Trường hợp 2: Hóa đơn điện tử có mã của cơ quan thuế viết sai thời điểm, đã lập, nhưng đã gửi cho người mua, người mua chưa kê khai thuế.

Bước 1: Người bán và người mua phải lập văn bản thỏa thuận ghi rõ sai sót hoặc thông báo về việc hóa đơn có sai sót (nếu sai sót thuộc trách nhiệm của người bán).

Bước 2: Người bán thông báo với cơ quan thuế theo Mẫu số 04 của nghị định 123/NĐ-CP về việc hủy hóa đơn điện tử có mã đã lập có sai sót.

Bước 3: Người bán lập hóa đơn điện tử mới, ký số, ký điện tử gửi cơ quan thuế để cấp mã hóa đơn mới thay thế hóa đơn đã lập.

Bước 4: Gửi hóa đơn mới cho người mua

Trường hợp 3: Hóa đơn điện tử có mã của cơ quan thuế viết sai thời điểm, đã lập, nhưng đã gửi cho người mua, một trong hai bên đã kê khai thuế.

Vì việc viết sai thời điểm không làm ảnh hưởng đến số thuế phải nộp, nên trong trường hợp này cả người bán và người mua không phải làm tờ khai thuế VAT bổ sung.

Người bán tiến hành xử lý như sau:

Bước 1: Người bán và người mua phải lập văn bản thỏa thuận ghi rõ sai sót hoặc thông báo về việc hóa đơn có sai sót (nếu sai sót thuộc trách nhiệm của người bán).

Bước 2: Người bán thông báo với cơ quan thuế theo Mẫu số 04 của nghị định 123/NĐ-CP về việc hủy hóa đơn điện tử có mã đã lập có sai sót.

Bước 3: Người bán lập hóa đơn điện tử điều chỉnh, ký số, ký điện tử gửi cơ quan thuế để cấp mã hóa đơn điều chỉnh.

Trên hóa đơn điều chỉnh ghi rõ nội dung “Điều chỉnh chỉ tiêu ngày tháng năm của hóa đơn số … ngày … tháng … năm…từ ngày tháng năm thành ngày tháng năm”.

Bước 4: Gửi hóa đơn điều chỉnh cho người mua

Bước 5: Người bán và người mua lưu lại biên bản điều chỉnh để phục vụ giải trình về sau.

Đối với hóa đơn điện tử không có mã của cơ quan thuế

Trường hợp 1: Hóa đơn điện tử không có mã của cơ quan thuế viết sai thời điểm, đã lập, nhưng chưa gửi cho người mua

Bước 1: Người bán thông báo với cơ quan thuế theo Mẫu số 04/SS-HĐĐT Phụ lục IA thông tư 123/2020/TT-BTC về việc hủy hóa đơn điện tử đã lập có sai sót.

Bước 2: Người bán lập hóa đơn điện tử mới, ký số, ký điện tử hóa đơn mới thay thế hóa đơn đã lập.

Bước 3: Gửi hóa đơn mới cho người mua

Trường hợp 2: Hóa đơn điện tử không có mã của cơ quan thuế viết sai thời điểm, đã lập, nhưng đã gửi cho người mua, người mua chưa kê khai thuế.

Bước 1: Người bán và người mua phải lập văn bản thỏa thuận ghi rõ sai sót hoặc thông báo về việc hóa đơn có sai sót (nếu sai sót thuộc trách nhiệm của người bán).

Bước 2: Người bán thông báo với cơ quan thuế theo Mẫu số 04 của nghị định 123/NĐ-CP về việc hủy hóa đơn điện tử không có mã đã lập có sai sót.

Bước 3: Người bán lập hóa đơn điện tử mới thay thế hóa đơn đã lập.

Bước 4: Gửi hóa đơn mới cho người mua

Trường hợp 3: Hóa đơn điện tử không có mã của cơ quan thuế viết sai thời điểm, đã lập, nhưng đã gửi cho người mua, một trong hai bên đã kê khai thuế.

Vì việc viết sai thời điểm không làm ảnh hưởng đến số thuế phải nộp, nên trong trường hợp này cả người bán và người mua không phải làm tờ khai thuế VAT bổ sung.

Người bán tiến hành xử lý như sau:

Bước 1: Người bán và người mua phải lập văn bản thỏa thuận ghi rõ sai sót hoặc thông báo về việc hóa đơn có sai sót (nếu sai sót thuộc trách nhiệm của người bán).

Bước 2: Người bán thông báo với cơ quan thuế theo Mẫu số 04 của nghị định 123/NĐ-CP về việc hủy hóa đơn điện tử không có mã đã lập có sai sót.

Bước 3: Người bán lập hóa đơn điện tử điều chỉnh hóa đơn đã lập.

Trên hóa đơn điều chỉnh ghi rõ nội dung “Điều chỉnh chỉ tiêu ngày tháng năm của hóa đơn số … ngày … tháng … năm…từ ngày tháng năm thành ngày tháng năm”.

Bước 4: Gửi hóa đơn điều chỉnh cho người mua

Bước 5: Người bán và người mua lưu lại biên bản điều chỉnh để phục vụ giải trình về sau.

Khuyến nghị

Với đội ngũ nhân viên là các luật sư, luật gia và chuyên viên pháp lý của Luật sư X, chúng tôi cung cấp dịch vụ tư vấn pháp lý toàn diện về vấn đề hóa đơn điện tử đảm bảo chuyên môn và kinh nghiệm thực tế. Ngoài tư vấn online 24/7, chúng tôi có tư vấn trực tiếp tại các trụ sở Hà Nội, Hồ Chí Minh, Bắc Giang.

Thông tin liên hệ:

Trên đây là nội dung bài viết liên quan đến vấn đề “Hóa đơn xuất sai thời điểm” Hy vọng bài viết có ích cho độc giả, Luật sư X với đội ngũ luật sư, luật gia và chuyên viên pháp lý dày dặn kinh nghiệm, chúng tôi sẽ cung cấp dịch vụ tư vấn pháp lý về tạm ngừng kinh doanh của doanh nghiệp. Chúng tôi luôn sẵn sàng lắng nghe mọi thắc mắc của quý khách hàng. Thông tin chi tiết quý khách hàng vui lòng liên hệ qua số hotline: 0833102102

Mời bạn xem thêm:

- Thủ tục mua bán đất rừng sản xuất năm 2022

- Trách nhiệm trả nợ chung của vợ chồng

- Quy định về đất rừng phòng hộ năm 2023

- Đất rừng đặc dụng có xây nhà được không theo quy định 2023?

Câu hỏi thường gặp:

Theo Công văn 2731/TCT-CS ngày 20/6/2016 của Tổng cục thuế gửi Cục thuế Tỉnh Hà Nam:

“Căn cứ hướng dẫn nêu trên, trường hợp Công ty TNHH KMW Việt Nam mua nguyên vật liệu chính của nhà cung cấp trong tháng 1/2016 để phục vụ sản xuất kinh doanh nhưng nhà cung cấp không lập hóa đơn khi giao nguyên vật liệu trong tháng 01/2016 mà tập hóa đơn vào tháng 02/2016.

⇒ Công ty có các hồ sơ, tài liệu: báo giá, hợp đồng kinh tế và biên bản bàn giao trong tháng 1/2016 thì đề nghị Cục Thuế tỉnh Hà Nam kiểm tra thực tế việc mua bán hàng hóa của Công ty để có cơ sở hướng dẫn Công ty tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN đối với số hóa đơn nêu trên nếu đáp ứng các điều kiện theo quy định và phối hợp với cơ quan thuế quản lý nhà cung cấp để xử phạt vi phạm hành chính đối với hành vi lập hóa đơn không đúng thời điểm.

Như vậy, Bên mua sẽ được tính vào chi phí của doanh nghiệp và khấu trừ thuế VAT đầu vào của hóa đơn viết sai thời điểm nếu thỏa mãn đồng thời các điều kiện:

Bên bán kê khai, nộp thuế đầy đủ.

Thuế VAT của hóa đơn đầu vào là thuế VAT của hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế của bên mua.

Việc mua bán là đúng thực tế, có hóa đơn, chứng từ đầy đủ, hợp pháp.

Bên bán sẽ bị phạt về lỗi xuất hóa đơn sai thời điểm

Thời điểm xuất hóa đơn khi cung cấp dịch vụ được quy định:

– Là thời điểm hoàn thành việc cung cấp dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

– Trường hợp người cung cấp dịch vụ có thu tiền trước hoặc trong khi cung cấp dịch vụ thì thời thời điểm lập hóa đơn được xác định là thời điểm thu tiền (trừ trường hợp thu tiền đặt cọc, tạm ứng để đảm bảo thực hiện hợp đồng cung cấp các dịch vụ như kế toán, kiểm toán, tư vấn tài chính, thuế, thẩm định giá, tư vấn giám sát, khảo sát, thiết kế kỹ thuật, lập dự án đầu tư xây dựng.

1. Công chức thuế đang thi hành công vụ có quyền phạt cảnh cáo.

2. Đội trưởng Đội Thuế trong phạm vi chức năng, nhiệm vụ có quyền:

a) Phạt cảnh cáo;

b) Phạt tiền đến 5.000.000 đồng đối với hành vi quy định tại khoản 2 Điều 10; khoản 2, 3, 4 Điều 11; khoản 1 Điều 14; điểm a, b, c, đ khoản 1 Điều 15; khoản 1 Điều 20; khoản 2, 3 Điều 21; khoản 1 và điểm c, d khoản 2 Điều 23; khoản 2, 3 Điều 24; khoản 2 Điều 25; khoản 2 Điều 26; điểm a, c khoản 2 Điều 27; điểm a khoản 2, khoản 3 Điều 29; khoản 1 Điều 30 Nghị định này.

3. Chi cục trưởng Chi cục Thuế trong phạm vi địa bàn quản lý của mình có quyền:

a) Phạt cảnh cáo;

b) Phạt tiền đến 50.000.000 đồng đối với hành vi quy định tại Điều 10, 11, 12, 13, 14, 15, 19 Chương II và Chương III Nghị định này;

c) Phạt tiền đối với hành vi quy định tại các Điều 16, 17 và Điều 18 Nghị định này;

d) Đình chỉ hoạt động in hóa đơn có thời hạn đối với hành vi quy định tại Điều 21 Nghị định này;

đ) Áp dụng biện pháp khắc phục hậu quả quy định tại Nghị định này.

4. Cục trưởng Cục Thuế trong phạm vi địa bàn quản lý của mình có quyền:

a) Phạt cảnh cáo;

b) Phạt tiền đến 140.000.000 đồng đối với hành vi quy định tại các Điều 10, 11, 12, 13, 14, 15, 19 Chương II và Chương III Nghị định này;

c) Phạt tiền đối với hành vi quy định tại Điều 16, 17 và Điều 18 Nghị định này;

d) Đình chỉ hoạt động in hóa đơn có thời hạn đối với hành vi quy định tại Điều 21 Nghị định này;

đ) Áp dụng biện pháp khắc phục hậu quả quy định tại Nghị định này.

5. Tổng cục trưởng Tổng cục Thuế có quyền:

a) Phạt cảnh cáo;

b) Phạt tiền đến 200.000.000 đồng đối với hành vi quy định tại Điều 10, 11, 12, 13, 14, 15, 19 Chương II và Chương III Nghị định này;

c) Phạt tiền đối với hành vi quy định tại Điều 16, 17 và Điều 18 Nghị định này;

d) Đình chỉ hoạt động in hóa đơn có thời hạn đối với hành vi quy định tại Điều 21 Nghị định này;

đ) Áp dụng biện pháp khắc phục hậu quả quy định tại Nghị định này.