Xin chào Luật sư X, tôi năm nay 38 tuổi, hiện đang sinh sống tại quận 3, TP.HCM. Trước đây chồng tôi làm quản lý tại một công ty kinh doanh nhôm kính và được cấp mã số thuế cá nhân. Tháng 11 vừa qua chồng tôi không may gặp tai nạn trên đường đi làm và mất khả năng lao động. Tuy nhiên hiện tại mã số thuế của chồng tôi vẫn còn nên tôi muốn đóng mã số thuế cá nhân của chồng tôi. Cho tôi hõi mẫu đơn xin đóng mã số thuế cá nhân quy định như thế nào? Xin được tư vấn.

Chào bạn, cảm ơn vì câu hỏi của bạn và để giải đáp thắc mắc hãy cùng Luật sư X tìm hiểu qua bài viết sau nhé.

Căn cứ pháp lý

Mã số thuế cá nhân là gì?

Theo quy định tại khoản 5 Điều 3 Luật Quản lý thuế 2019 quy định về mã số thuế cụ thể như sau: “Mã số thuế là một dãy số gồm 10 chữ số hoặc 13 chữ số và ký tự khác do cơ quan thuế cấp cho người nộp thuế dùng để quản lý thuế.”

Dựa vào khái niệm về mã số thuế, có thể rút ra khái niệm về mã số thuế cá nhân cụ thể như sau:

Mã số thuế cá nhân là một mã số thuế gồm 10 chữ số hoặc 13 chữ số và ký tự khác do cơ quan thuế cấp cho người nộp thuế dùng để quản lý thuế.

Mã số thuế cá nhân là mã số duy nhất để cá nhân sử dụng với mục đích kê khai mọi khoản thu nhập của mình.

Mã số thuế cá nhân dùng để làm gì?

Mã số thuế cá nhân là một loại mã số dùng để khai nộp thuế thu nhập cá nhân.

Thuế thu nhập cá nhân là một loại thuế trực thu được tính dựa trên thu nhập của người nộp thuế sau khi đã trừ đi các khoản thu nhập miễn thuế; và các khoản được giảm trừ gia cảnh. Các khoản được miễn trừ bao gồm:

– Giảm trừ gia cảnh;

– Giảm trừ đối với các khoản đóng bảo hiểm, Quỹ hưu trí tự nguyện;

– Giảm trừ đối với các khoản đóng góp từ thiện, nhân đạo, khuyến học.

Mã số thuế cá nhân có bắt buộc không?

Khi một cá nhân đã đi làm hay có khả năng tạo ra khoản thu nhập nhất định; thì sẽ cần phải nộp thuế thu nhập cá nhân. Để thực hiện nghĩa vụ nộp thuế thì mỗi cá nhân sẽ có một mã số thuế cá nhân.

Có thể hiểu mã số thuế cá nhân là một mã số mà cá nhân có thể sử dụng; để thực hiện việc kê khai các khoản thu nhập của mình để nộp thuế. Mỗi cá nhân sẽ chỉ được cấp và sử dụng một mã số thuế cá nhân duy nhất.

Theo khoản 5 Điều 6 Thông tư 95/2016/TT-BTC; cơ quan chi trả thu nhập thực hiện đăng ký thuế cho cá nhân có thu nhập từ tiền lương; tiền công và đăng ký thuế cho người phụ thuộc của cá nhân một lần trong năm chậm nhất là 10 ngày trước thời điểm nộp hồ sơ quyết toán thuế thu nhập cá nhân.

Theo đó, công ty phải đăng ký mã số thuế cá nhân cho người lao động; chậm nhất 10 ngày làm việc trước thời điểm nộp hồ sơ quyết toán thuế thu nhập cá nhân.

Thời hạn nộp hồ sơ khai quyết toán thuế chậm nhất là 90 ngày; kể từ ngày kết thúc năm dương lịch hoặc năm tài chính.

Hồ sơ xin đóng mã số thuế cá nhân gồm những gì?

Khoản 4 Điều 39 Luật quản lý thuế quy định:

– Văn bản đề nghị chấm dứt hiệu lực mã số thuế;

– Các giấy tờ khác có liên quan.

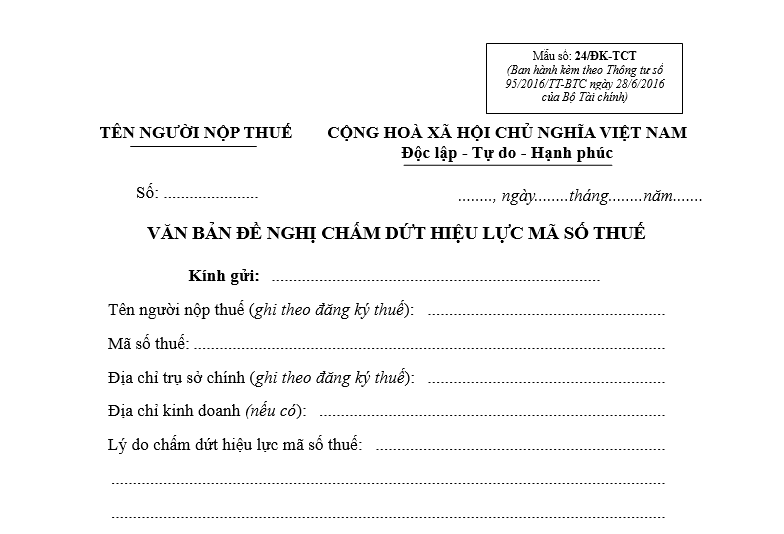

Văn bản đề nghị chấm dứt hiệu lực mã số thuế là mẫu 24/ĐK-TCT ban hành kèm theo Thông tư 105/2020/TT-BTC như trên. Đồng thời, các giấy tờ khác có liên quan cũng được quy định cụ thể tại Điều 14 Thông tư này, ví dụ:

- Giấy chứng tử hoặc giấy báo tử hoặc các giấy tờ thay cho giấy báo tử theo quy định của pháp luật về hộ tịch, hoặc quyết định của tòa án tuyên bố một người là đã chết, mất tích, mất năng lực hành vi dân sự.

- Thông báo về việc người nộp thuế không hoạt động tại địa chỉ đã đăng ký.

- Bản sao quyết định chia, bản sao hợp đồng hợp nhất, bản sao hợp đồng sáp nhập.

- Bản sao quyết định hoặc thông báo của doanh nghiệp, hợp tác xã về chấm dứt hoạt động chi nhánh, văn phòng đại diện; bản sao quyết định thu hồi giấy chứng nhận đăng ký hoạt động chi nhánh, văn phòng đại diện của cơ quan nhà nước có thẩm quyền…

Mẫu đơn xin đóng mã số thuế cá nhân

Loading…

Loading…

Thủ tục đóng mã số thuế cá nhân như thế nào?

Cách chấm dứt hiệu lực mã số thuế thu nhập cá nhân, người phụ thuộc được hướng dẫn tại Luật quản lý thuế 2019 và Thông tư 105/2020/TT-BTC.

Bước 1: Hoàn thành nghĩa vụ của người nộp thuế trước khi đóng mã số thuế

– Người nộp thuế phải hoàn thành nghĩa vụ nộp thuế và xử lý số tiền thuế nộp thừa theo quy định tại Điều 60, 67, 69, 70, 71 Luật Quản lý thuế 2019 với cơ quan quản lý thuế. Cụ thể:

- Điều 60: Xử lý số tiền thuế nộp thừa

– Một khoản thuế nộp thừa sẽ không được hoàn trả lại ngay. Thay vào đó, sẽ xử lý theo thứ tự sau:

- Bù trừ tự động với nợ thuế, nợ phạt hoặc số thuế phải nộp của cùng loại thuế

- Bù trừ tự động với số thuế phải nộp của lần tiếp theoSau 6 tháng tính từ ngày nộp thừa, nếu không phát sinh thêm số thuế phải nộp thì được xét hoàn. (Nếu trong thời gian 6 tháng này có phát sinh số tiền thuế phải nộp thì tiếp tục bù trừ)

- Điều 67: Hoàn thành nghĩa vụ nộp thuế trong trường hợp giải thể, phá sản, chấm dứt hoạt động

- Điều 69: Hoàn thành nghĩa vụ nộp thuế trong trường hợp người nộp thuế là người đã chết, người bị Tòa án tuyên bố là đã chết, mất tích hoặc mất năng lực hành vi dân sự

- Điều 70, 71: Thủ tục hoàn thuế TNCN

Người nộp thuế được hoàn trả khoản nộp thừa khi người nộp thuế không còn khoản nợ. Người nộp thuế thuộc trường hợp được hoàn thuế lập và gửi hồ sơ hoàn thuế cho cơ quan quản lý thuế có thẩm quyền.

– Hồ sơ hoàn thuế bao gồm:

- Văn bản yêu cầu hoàn thuế;

- Các tài liệu liên quan đến yêu cầu hoàn thuế.

Bước 2: Chuẩn bị hồ sơ chấm dứt hiệu lực mã số thuế

– Hồ sơ đóng mã số thuế cá nhân bao gồm: Văn bản đề nghị chấm dứt hiệu lực mã số thuế mẫu số 24/ĐK-TCT ban hành kèm theo Thông tư 105/2020/TT-BTC và các giấy tờ khác tùy từng trường hợp cụ thể.

Bước 3: Nộp hồ sơ đóng mã số thuế cá nhân

Cá nhân nộp hồ sơ chấm dứt hiệu lực mã số thuế đến cơ quan thuế quản lý trực tiếp trong thời hạn 10 ngày làm việc kể từ ngày có văn bản chấm dứt hoạt động hoặc chấm dứt hoạt động kinh doanh hoặc ngày kết thúc hợp đồng.

Có thể bạn quan tâm:

- Công chức có được góp vốn vào doanh nghiệp không?

- Cá nhân có được góp vốn vào doanh nghiệp tư nhân không?

- Tại sao doanh nghiệp tư nhân không được góp vốn?

Thông tin liên hệ

Trên đây là bài viết tư vấn về “Mẫu đơn xin đóng mã số thuế cá nhân năm 2023“. Nếu cần giải quyết nhanh gọn các vấn đề liên quan tới tư vấn pháp lý về Giấy phép bay flycam… thì hãy liên hệ ngay tới Luật sư X để chúng tôi nhanh chóng tư vấn hỗ trợ và giải quyết vụ việc. Với các luật sư có chuyên môn cao cùng kinh nghiệm dày dặn, chúng tôi sẽ hỗ trợ 24/7, giúp bạn tiết kiệm chi phí và ít đi lại. Nếu có những vấn đề nào chưa rõ cần được tư vấn thêm quý độc giả hãy liên hệ ngay tới hotline 0833.102.102 để được các chuyên gia pháp lý của Luật sư X tư vấn trực tiếp.

- FaceBook: www.facebook.com/luatsux

- Tiktok: https://www.tiktok.com/@luatsux

- Youtube: https://www.youtube.com/Luatsu

Câu hỏi thường gặp

Ngoài cách nộp hồ sơ đóng mã số thuế trực tiếp đến cơ quan thuế, các bạn có thể thực hiện qua mạng tại website https://thuedientu.gdt.gov.vn/.

Tuy nhiên, điều kiện là cá nhân phải có tài khoản giao dịch thuế điện tử. Nếu chưa có các bạn có thể đăng ký tài khoản giao dịch thuế điện tử với cá nhân đăng ký tài khoản giao dịch thuế điện tử theo các bước được hướng dẫn tại Công văn 377/TCT-DNNCN ngày 05/02/2021

Cụ thể các bước thực hiện đóng mã số thuế cá nhân online như sau:

Bước 1: Truy cập website https://thuedientu.gdt.gov.vn

Bước 2: Đăng nhập ID là mã số thuế và mật khẩu của người nộp thuế

Bước 3: Chọn “Đăng ký thuế” => Chọn “Chấm dứt hiệu lực MST”

Bước 4: Làm Văn bản đề nghị chấm dứt hiệu lực mã số thuế mẫu số 24/ĐK-TCT và đính kèm các tài liệu tùy từng trường hợp

Bước 5: Gửi hồ sơ bằng chữ ký số và chờ trả lời của cơ quan thuế

Có thể khi cá nhân đã được cấp mã số thuế thu nhập cá nhân nhưng:

– Cá nhân có thay đổi nơi đăng ký hộ khẩu thường trú ngoài phạm vi tỉnh, thành phố trực thuộc trung ương;

– Được cấp chứng minh nhân dân mới;

– Cấp số chứng minh nhân dân mới (09 số tự nhiên hoặc 12 số tự nhiên) theo địa bàn cấp tỉnh; thành phố trực thuộc trung ương nơi chuyển đến, hoặc được cấp số định danh cá nhân.

Trường hợp này cá nhân đó phải thực hiện thủ tục thay đổi thông tin đăng ký thuế.

Căn cứ khoản 1, điều 15, Thông tư 105/2020/TT-BTC, các nghĩa vụ người nộp thuế phải hoàn thành trước khi đóng mã số thuế gồm:

Người nộp thuế nộp Báo cáo tình hình sử dụng hóa đơn theo quy định của pháp luật về hoá đơn;

Người nộp thuế hoàn thành nghĩa vụ nộp hồ sơ khai thuế, nộp thuế và xử lý số tiền thuế nộp thừa, số thuế giá trị gia tăng chưa được khấu trừ nếu có) theo quy định tại Điều 43, 44, 47, 60, 67, 68, 70, 71 Luật Quản lý thuế với cơ quan quản lý thuế;

Trường hợp đơn vị chủ quản có các đơn vị phụ thuộc thì toàn bộ các đơn vị phụ thuộc phải hoàn thành thủ tục chấm dứt hiệu lực mã số thuế trước khi chấm dứt hiệu lực mã số thuế của đơn vị chủ quản.